Pensionskasse: Alles über Funktionen, Vorteile und Alternativen zur Altersvorsorge

Die zunehmende Lebenserwartung und der demografische Wandel stellen unsere Gesellschaft vor neue Herausforderungen – insbesondere im Bereich der Altersvorsorge. Die gesetzliche Rente allein reicht oft nicht aus, um den gewohnten Lebensstandard im Alter zu halten. Aus diesem Grund gewinnt die private Altersvorsorge immer mehr an Bedeutung. Dabei rücken Pensionskassen besonders in den Fokus.

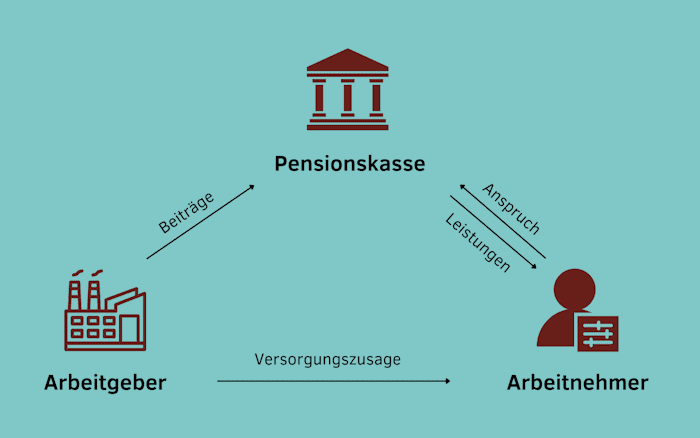

Pensionskassen und Pensionsfonds sind eigenständige Versicherungsunternehmen, die von der Bundesanstalt für Finanzdienstleistungen überwacht werden. Sie gewähren Versorgungsleistungen für Alters- und Erwerbsminderung sowie für Hinterbliebene im Todesfall.

Die Mitgliedschaft in diesen Einrichtungen ist nur über den Arbeitgeber möglich, der für die Erfüllung der zugesagten Versorgungsleistungen haftet. Im Vergleich zu anderen Durchführungswegen der betrieblichen Altersversorgung dürfen Pensionsfonds ein höheres Risiko bei der Kapitalanlage eingehen, um höhere Wertzuwächse zu erzielen.

Bedeutung der privaten Altersvorsorge |

Die Altersversorgung ist für viele Arbeitnehmer ein heikles Thema. Aktuell liegt das Rentenniveau in Deutschland bei 50,4 Prozent. Demnach erhalten Arbeitnehmer, die in den Ruhestand gehen, weniger als die Hälfte ihres durchschnittlichen Einkommens. Zudem prognostiziert die Deutsche Rentenversicherung einen weiteren Rückgang des Rentenniveaus in den kommenden Jahren.

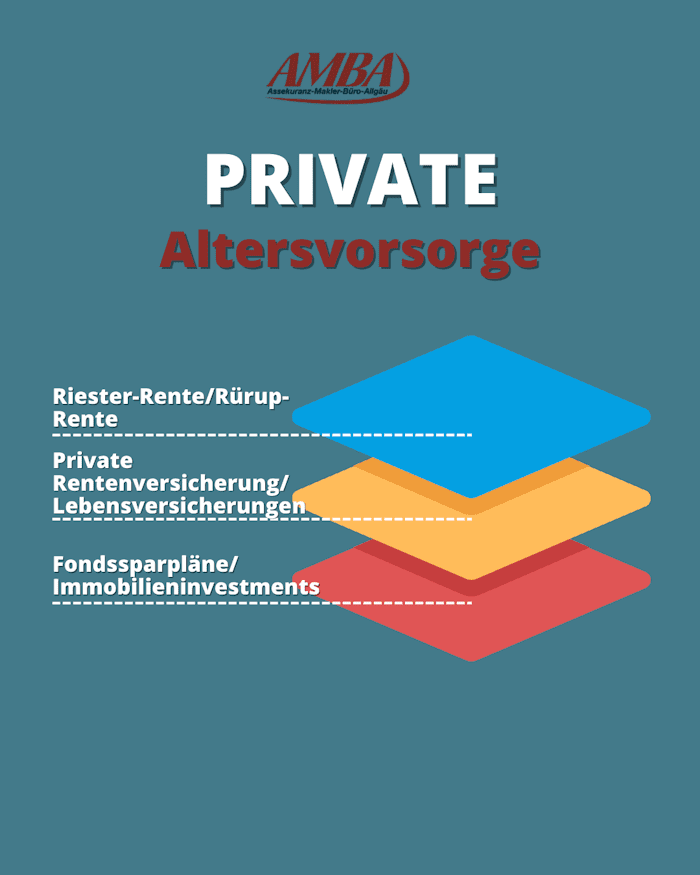

Dieser Umstand führt zu einer wachsenden Rentenlücke, die nur durch eine Betriebsrente oder private Altersvorsorge geschlossen werden kann. Daher ist es ratsam, frühzeitig über alternative Altersvorsorgeoptionen nachzudenken.

Im Gegensatz zur automatischen Abführung der Beiträge zur gesetzlichen Rentenversicherung erfordert die private Altersvorsorge Eigeninitiative. So sind individuelle Anstrengungen notwendig, um die private Altersvorsorge zu gestalten.

Die betriebliche Altersvorsorge ist dabei ein gängiger Mittelweg zwischen der gesetzlichen und privaten Vorsorge. Zwar bestimmt der Arbeitgeber in der Regel den Durchführungsweg der Altersvorsorge, jedoch haben Arbeitnehmer einen gewissen Einfluss auf die Ausgestaltung, indem sie beispielsweise die Höhe der monatlichen Investitionen festlegen. Auch bei einer Einzahlung in die Pensionskasse ist dies der Fall.

Grundlagen und Funktion der Pensionskasse

Die Pensionskasse ist eine Form der betrieblichen Altersversorgung, die es Arbeitnehmern ermöglicht, für ihre Zukunft vorzusorgen. Durch die Entgeltumwandlung zahlen Arbeitnehmer einen Teil ihres Bruttogehalts direkt in die Pensionskasse ein, was ihnen durch die Minderung des Bruttogehalts Steuervorteile und Vergünstigungen bei Sozialabgaben verschafft.

Auch Arbeitgeber beteiligen sich in der Regel an der Einzahlung. Im Grunde genommen handelt es sich dabei um einen kollektiven Sparmechanismus, bei dem Arbeitnehmer und Arbeitgeber Beiträge einzahlen. Diese Beiträge werden dann von der Pensionskasse professionell verwaltet und angelegt, um eine rentable Rendite zu erzielen. Am Ende der Laufzeit erfolgt die Auszahlung des angesparten Geldes – entweder als monatliche Rente oder als Kapitalauszahlung. Das Ziel ist es, Arbeitnehmern im Rentenalter eine zusätzliche Einkommensquelle zur Verfügung zu stellen, die ihre gesetzliche Rente ergänzt.

Berechnung der Rentenhöhe in der Pensionskasse

Eine zentrale Frage für jeden Versicherten ist natürlich die Höhe der Rente, die er im Alter aus der Pensionskasse erhalten wird. Die Berechnung dieser Rentenhöhe erfolgt anhand verschiedener Faktoren, darunter die Höhe der eingezahlten Beiträge, die Laufzeit der Einzahlungen, die Rendite der Kapitalanlagen und nicht zuletzt die individuellen Versicherungsbedingungen der Pensionskasse.

Im Gegensatz zu anderen Anlageoptionen wie Fonds oder ETFs besteht üblicherweise keine Möglichkeit, in diese Formen der Investition zu gehen. Stattdessen wählen Pensionskassen oft sichere Anleihen als Anlageinstrumente.

Dabei gibt es verschiedene Möglichkeiten, wie die Betriebsrente aus der Pensionskasse ausgezahlt werden kann:

Eine monatliche Rente, die bis ans Lebensende gezahlt wird.

Eine Einmal-Auszahlung in Höhe von 30 Prozent, gefolgt von einer geringeren monatlichen Rente von 70 Prozent.

Pensionskasse vs. Pensionsfonds – ein Vergleich |

Die betriebliche Altersvorsorge bietet verschiedene Modelle, darunter die Pensionskasse und den Pensionsfonds. Beide dienen dem Zweck, Arbeitnehmern eine zusätzliche Absicherung im Alter zu gewährleisten, unterscheiden sich jedoch in ihrer Struktur und Funktionsweise. Die Pensionskasse ist eine selbstständige Einrichtung – oft als Versicherungsverein organisiert – der die Beiträge der Arbeitnehmer und Arbeitgeber verwaltet und anlegt. Im Gegensatz dazu ist ein Pensionsfonds eine rechtlich eigenständige Kapitalanlagegesellschaft.

Ein weiterer Unterschied besteht darin, dass Pensionskassen das Geld ihrer Versicherten üblicherweise nicht in Fonds oder ETFs anlegen, sondern sichere Anleihen bevorzugen. Allerdings sind diese Anleihen aufgrund der aktuellen Phase mit niedrigen Zinsen nicht besonders ertragreich. Daher haben Pensionsfonds in der Regel höhere Renditechancen, jedoch auch höhere Schwankungen.

Das Prinzip der Entgeltumwandlung in der Pensionskasse

Ein zentrales Konzept der betrieblichen Altersvorsorge, insbesondere in der Pensionskasse, ist die Entgeltumwandlung. Dabei verzichtet der Arbeitnehmer auf einen Teil seines Bruttoeinkommens zugunsten seiner betrieblichen Altersvorsorge (bAV). Die Beiträge fließen dann in die Pensionskasse und werden dort angelegt. Die Finanzierung der betrieblichen Altersvorsorge durch die Pensionskasse kann dabei auf drei Arten erfolgen:

Der Arbeitnehmer übernimmt die Kosten allein.

Der Arbeitgeber trägt sämtliche Beiträge.

Der Arbeitnehmer und Arbeitgeber finanzieren die Beiträge gemeinsam.

In der Regel werden die Beiträge für die Pensionskasse jedoch sowohl vom Arbeitnehmer als auch vom Arbeitgeber finanziert, insbesondere seitdem Arbeitgeber gesetzlich verpflichtet sind, mindestens 15 Prozent der monatlichen Beiträge beizusteuern.

Optionen der betrieblichen Altersvorsorge

Neben den Pensionskassen gibt es noch einige weitere Optionen für die die betriebliche Altersvorsorge und Altersversorgung. Hierzu gehören insbesondere folgende Durchführungswege:

Definition und Merkmale einer Direktversicherung |

Ebenso wie die Pensionskasse ist auch die Direktversicherung eine Form der betrieblichen Altersvorsorge, die es Arbeitnehmern ermöglicht, individuell für ihre Altersrente vorzusorgen. Bei einer Direktversicherung schließt der Arbeitgeber eine Lebensversicherung oder Rentenversicherung auf das Leben des Arbeitnehmers ab und finanziert diese durch regelmäßige Beitragszahlungen. Dabei werden Lebensversicherungen meist bevorzugt.

Vergleich: Pensionskasse und Direktversicherung

Vergleicht man die Direktversicherung mit der Pensionskasse, werden sowohl die Gemeinsamkeiten als auch die Unterschiede in der Umsetzung der betrieblichen Altersvorsorge deutlich.

Bei beiden Altersvorsorgemodellen ist der Arbeitgeber der Versicherungsnehmer. Darüber hinaus können Arbeitnehmer bei beiden Formen der Betriebsrente von Steuervorteilen und Vergünstigungen bei Sozialabgaben profitieren.

Es gibt jedoch auch Unterschiede, die die Wahl zwischen Pensionskasse und Direktversicherung als Altersvorsorgemodell beeinflussen können. Zum einen erhalten Arbeitnehmer die Leistungen aus der Pensionskasse nur dann, wenn sie nicht mehr arbeiten. Möchten Arbeitnehmer also länger arbeiten, müssen sie auf die Auszahlung der Betriebsrente warten. Außerdem entfallen die Steuervorteile und Sozialabgaben-Vergünstigungen, wenn der Versicherte aus dem Unternehmen ausscheidet und privat in die Pensionskasse einzahlen möchte.

Zum anderen haben einige Pensionskassen die Betriebsrenten um einige Prozente gekürzt, da die Lebenserwartung der Versicherten immer weiter steigt und die Zinsen stetig fallen. Auch die Annahme neuer Kunden ist bei vielen Pensionskassen beschränkt.

Vorzüge einer Direktversicherung

Die Direktversicherung bietet einige Vorzüge, die sie für viele Arbeitnehmer attraktiv machen. Einer der wesentlichen Vorteile ist das Bestehenbleiben der Direktversicherung unabhängig vom Unternehmen. Somit haben Arbeitnehmer die Möglichkeit, die Lebensversicherung oder Rentenversicherung bei einem Jobwechsel mitzunehmen. Allerdings ist für die Übertragung des Vertrages auf den neuen Arbeitgeber das Einverständnis des alten Arbeitgebers erforderlich.

Zudem darf der Jobwechsel nicht länger als 15 Monate zurückliegen und auf dem Rentenkonto dürfen sich nicht mehr als 85.200 Euro (Ost) bzw. 87.600 Euro (West) befinden.

Ein weiterer Vorteil der Direktversicherung liegt darin, dass diese als Alternative zur Berufsunfähigkeitsversicherung dienen kann. So kann die Direktversicherung in vielen Fällen mit einer Kapitallebensversicherung kombiniert werden.

Fazit |

Die Pensionskasse kann eine sinnvolle Ergänzung zur gesetzlichen Rente sein und dazu beitragen, den Lebensstandard im Alter zu sichern. Durch die Einzahlung von Beiträgen über die Entgeltumwandlung können Arbeitnehmer darüber hinaus steuerliche Vorteile und Vergünstigungen bei Sozialabgaben nutzen.

Trotz ihrer Vorteile weist die Pensionskasse im Vergleich zur Direktversicherung einige Besonderheiten und mögliche Nachteile auf, wie etwa die eingeschränkte Flexibilität. Letztendlich liegt die Wahl des Durchführungsweges der Betriebsrente jedoch im Ermessen des Arbeitgebers. Pensionskassen sind dennoch eine beliebte Wahl für die betriebliche Altersversorgung und können die Rentenlücke im Alter schließen.

FAQ

Was bekomme ich von der Pensionskasse ausbezahlt?

Ab Renteneintritt ist die Pensionskasse auszahlbar. Dabei haben Sparer die Wahl, ob sie sich 100 Prozent oder einmalig bis zu 30 Prozent des Geldes sofort auszahlen lassen und anschließend eine kleinere monatliche Rente in Anspruch nehmen.

Wann lohnt sich eine Pensionskasse?

Grundsätzlich ist eine Pensionskasse sowohl für Arbeitnehmer als auch für Arbeitgeber lohnenswert. Insbesondere für Arbeitgeber kann diese Form der betrieblichen Altersvorsorge eine kostengünstige und unkomplizierte Lösung sein.

Was ist die Pensionskasse einfach erklärt?

Bei der Pensionskasse handelt es sich um eine Form der betrieblichen Altersvorsorge, die über die Entgeltumwandlung funktioniert. Hierbei zahlen Arbeitnehmer monatlich einen Teil ihres Bruttogehalts in die Kasse ein. Auch der Arbeitgeber kann sich an der Einzahlung beteiligen. Über die Jahre wird schließlich ein Rentenkapital angespart, das später im Rentenalter die gesetzliche Rente aufstocken kann.

Ist es sinnvoll, in die Pensionskasse einzahlen?

Ja, es kann durchaus sinnvoll sein, in die Pensionskasse einzuzahlen, da diese eine langfristige finanzielle Absicherung im Alter bietet und dazu beitragen kann, den Lebensstandard nach dem Berufsleben aufrechtzuerhalten.