Betriebsrente: Ihre Vorteile, Möglichkeiten und wichtige Informationen zur Altersvorsorge

Die betriebliche Altersvorsorge hat in Deutschland einen festen Platz in der finanziellen Absicherung im Alter. So erhalten Arbeitnehmer durchschnittlich lediglich 43 Prozent ihres letzten Bruttoeinkommens, wenn sie in Rente gehen. Viele Arbeitnehmer machen sich Sorgen darüber, ob sie ihren Lebensstandard mit einer solch geringen Rente im Alter halten können.

Daher setzt bereits ein beträchtlicher Anteil der deutschen Arbeitnehmer auf betriebliche Rentenpläne, um ihre Altersvorsorge zu stärken. Grundsätzlich haben alle Arbeitnehmer in Deutschland ein Recht auf eine betriebliche Altersvorsorge, jedoch bieten dies immer noch zu wenige Arbeitgeber an.

Anteil der Deutschen, die über den Arbeitgeber Altersvorsorge betreiben |

In Deutschland setzen mehr als 30 Millionen Arbeitnehmer auf die gesetzliche Rente als zentralen Pfeiler ihrer Altersversorgung. Allerdings wird die zukünftige Rentenentwicklung von einem schrumpfenden Rentenniveau geprägt sein, da eine immer geringere Zahl von Erwerbstätigen eine steigende Anzahl von Rentnern finanzieren muss. Um den Lebensstandard auch im Alter aufrechtzuerhalten, gewinnt eine zusätzliche Altersvorsorge zunehmend an Bedeutung.

In diesem Zusammenhang gehören sowohl die betriebliche Altersvorsorge als auch die betriebliche Altersversorgung in Deutschland zu den am weitesten verbreiteten Varianten. Beide werden häufig unter dem Kürzel "bAV" zusammengefasst. Laut aktuellen Statistiken beteiligen sich zahlreiche Arbeitnehmer aktiv an betrieblichen Rentenplänen.

Diese Pläne ermöglichen es den Beschäftigten, während ihrer beruflichen Laufbahn regelmäßige Beiträge in spezielle Versorgungseinrichtungen einzuzahlen. Dabei variiert der Anteil je nach Branche und Unternehmen, da einige Sektoren stärker auf betriebliche Altersvorsorge setzen als andere.

Bereits Ende 2017 hatten über 18 Millionen Arbeitnehmer Anspruch auf eine betriebliche Altersvorsorge – sowohl aufgrund von Arbeitgeberinitiativen als auch aufgrund von Tarifverträgen oder eigenem Interesse. Auch aktuell stehen Arbeitnehmer so stark wie nie zuvor vor der entscheidenden Frage, ob diese Form der Vorsorge für sie lohnenswert ist.

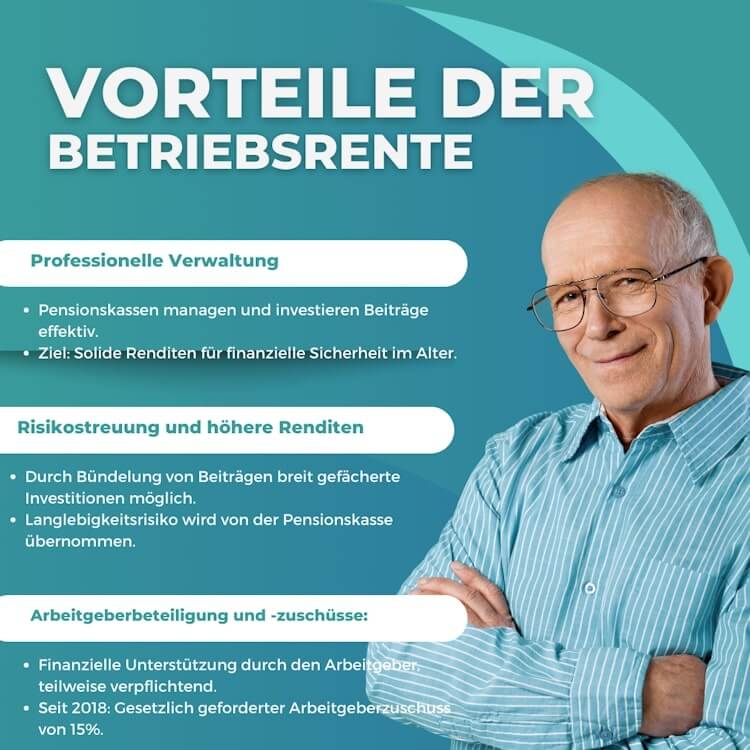

Die Vorteile betrieblicher Rentenpläne

Eine der gängigen Formen der betrieblichen Altersvorsorge ist die Pensionskasse.

Pensionskassen sind spezialisierte Institutionen, die die eingezahlten Beiträge der Arbeitnehmer verwalten und langfristig anlegen. Dabei streben sie eine solide Rendite an, um den Versicherten im Rentenalter eine angemessene finanzielle Unterstützung zu bieten.

Der Vorteil derartiger Betriebsrenten liegt vor allem in der Professionalität bei der Geldanlage. Durch die gebündelten Mittel vieler Arbeitnehmer können Pensionskassen in breit gestreute Anlagen investieren, was das Risiko streut und langfristig attraktive Renditen ermöglicht. Zudem übernehmen Pensionskassen das Langlebigkeitsrisiko, indem sie Rentenzahlungen leisten – solange der Versicherte lebt.

Eine betriebliche Altersvorsorge wie diese bieten eine Reihe von Vorteilen. Schließlich sollten Arbeitnehmer bei der Altersvorsorge nicht ausschließlich auf die gesetzliche Rente setzen, da diese in den kommenden Jahren voraussichtlich weiter schrumpfen wird. Daher wird die betriebliche Altersvorsorge (bAV) immer attraktiver. Jedoch hängt die Attraktivität der Betriebsrente maßgeblich von den Angeboten des Arbeitgebers und den Konditionen ab – insbesondere von der Beteiligung des Arbeitgebers an der Finanzierung der Beiträge.

In den Jahren 2018 und 2019 gab es bereits einige gesetzliche Änderungen, die die Betriebsrente deutlich interessanter gemacht haben. So werden insbesondere Sparer, die mit einer Betriebsrente von mehr als 169,75 Euro im Monat rechnen, entlastet. Dennoch hängt die Entscheidung für die betriebliche Altersvorsorge oft von der individuellen Situation ab.

Wenn der Arbeitgeber die bAV allein finanziert, kann dies als zusätzliche Vergütung betrachtet werden und sollte somit auch in Betracht gezogen werden. Doch auch die Entgeltumwandlung, bei der Teile des Bruttogehalts in einen bAV-Vertrag eingezahlt werden, können sinnvoll sein, wobei der Arbeitgeber Unterstützung bietet.

In der Vergangenheit lohnte sich eine durch den Arbeitgeber finanzierte Betriebsrente aufgrund von Steuern und Sozialabgaben nur bei einer hohen Lebenserwartung. Die gesetzlichen Anpassungen im Jahr 2018 erfordern nun, dass Arbeitgeber einen Zuschuss in Höhe von 15 Prozent zu den Mitarbeiterbeiträgen leisten. Seit 2022 müssen Arbeitgeber nunmehr auch bestehende Verträge bezuschussen.

Für Arbeitnehmer, die häufig den Arbeitsplatz wechseln, könnte eine Lebensversicherung als Teil der betrieblichen Altersvorsorge möglicherweise nicht die beste Wahl sein. Schließlich ist es in diesem Fall ungewiss, ob der neue Arbeitgeber den bestehenden bAV-Vertrag übernimmt.

Definition und Funktion einer Betriebsrente |

Die Betriebsrente – auch betriebliche Altersvorsorge (bAV) genannt – ist eine staatlich geförderte Form der zusätzlichen finanziellen Absicherung für Arbeitnehmer im Alter. Gemäß § 1a des Gesetzes zur Verbesserung der betrieblichen Altersvorsorge (BetrAVG) haben Arbeitnehmer das Recht, von ihrem Arbeitgeber eine Vorsorge für das Alter zu verlangen.

Zugangsberechtigung zur betrieblichen Altersvorsorge

Grundsätzlich hat jeder Arbeitnehmer in Deutschland das Recht, eine Betriebsrente abzuschließen, was eine kostengünstige Möglichkeit ist, den Ruhestand finanziell abzusichern. Allerdings kann dieser Anspruch durch den sogenannten Tarif-Vorrang eingeschränkt werden – insbesondere wenn der Arbeitnehmer einem Tarifvertrag unterliegt, der die Entgeltumwandlung nicht vorsieht.

Darüber hinaus kann die Zugangsberechtigung zur Betriebsrente je nach Unternehmen und den festgelegten Bedingungen variieren. In vielen Fällen haben lediglich Arbeitnehmer, die eine bestimmte Dauer im Unternehmen beschäftigt sind, Zugang zur betrieblichen Altersvorsorge.

Finanzierung der Betriebsrente

Die Finanzierung der Betriebsrente erfolgt durch regelmäßige Beitragszahlungen, die entweder vom Arbeitnehmer, dem Arbeitgeber oder einer Kombination aus beiden getragen werden. In den meisten Fällen trägt jedoch der Arbeitnehmer die Kosten für die betriebliche Altersvorsorge selbst, wobei der Arbeitgeber je nach Regelung auch einen Beitrag leisten kann. Der eingezahlte Betrag wird dann von spezialisierten Versorgungseinrichtungen oder Pensionskassen verwaltet und langfristig angelegt, um im Rentenalter eine Rentenzahlung zu ermöglichen.

Es gibt darüber hinaus auch gesetzliche oder tarifliche Regelungen, die einen Arbeitgeberzuschuss vorsehen. Unabhängig von der konkreten Regelung im Unternehmen hat der Arbeitnehmer jedoch jederzeit das Recht, die Entgeltumwandlung geltend zu machen. Bei der Entgeltumwandlung handelt es sich um ein Vorgehen, bei dem die Beiträge zur Betriebsrente direkt vom Bruttogehalt des Arbeitnehmers abgezogen werden.

Abzüge bei der Betriebsrente

Sozialversicherungsbeiträge bei der betrieblichen Altersvorsorge |

In der Vergangenheit musste ein Teil der späteren Betriebsrente an die Krankenversicherung abgeführt werden. Dies betraf jedoch nicht nur den Arbeitnehmeranteil, sondern auch etwa 18,75 Prozent, die als Beiträge für Kranken- und Pflegeversicherung entrichtet werden mussten. Dadurch kam es zu einer "Doppelverbeitragung".

Durch neue Regelungen konnte dieses Problem nunmehr entschärft werden. Seit Januar 2020 entlastet das GKV-Betriebsrentenfreibetragsgesetz die meisten Betriebsrentner bei den Krankenkassenbeiträgen. Es wurde ein Krankenkassenfreibetrag eingeführt, der für Betriebsrenten gilt. Dieser beträgt 169,75 Euro im Monat (Stand 2022), auf den keinerlei Krankenkassenbeiträge anfallen. Erst bei betrieblichen Renten über diesem Freibetrag sind Beiträge in Höhe von etwa 18,60 Prozent fällig.

Um es zu verdeutlichen: Wenn die Betriebsrente beispielsweise 300 Euro beträgt, sind für die Krankenkasse nur 130,65 Euro beitragspflichtig. Davon müssen rund 18,60 Euro an die Krankenkasse entrichtet werden, was 31,57 Euro im Monat entspricht.

Steuerliche Aspekte der Betriebsrente

Neben der Grundrente zählt die Betriebsrente als zusätzliches Einkommen. Daher muss dieses entsprechend der Einkommenssteuer versteuert werden. Die Höhe der Einkommenssteuer hängt von dem individuellen Einkommenssteuersatz ab, der durch das Jahreseinkommen bestimmt wird. Eine einfache Methode zur Berechnung der Steuer ist, zunächst nur die staatliche Grundrente zu berücksichtigen und dann die betriebliche Rente hinzuzurechnen.

Im Gegensatz hierzu sind die vom Arbeitgeber finanzierten Beiträge steuerfrei, die zusätzlich zum regulären Gehalt gezahlt werden. Hierzu zählen darüber hinaus auch die Beiträge des Arbeitgebers, die durch die Entgeltumwandlung finanziert werden.

Einfluss der Betriebsrente auf die staatliche Rente |

Viele Rentner machen sich Sorgen, dass ihre Betriebsrente womöglich auf die Grundrente angerechnet wird. Dies ist jedoch nicht der Fall. So wird die Betriebsrente nicht auf die gesetzliche Rente angerechnet, da es sich hierbei um kein anrechenbares Arbeitsentgelt handelt.

Dennoch kann die Betriebsrente einen erheblichen Einfluss auf die staatliche Rente haben, indem sie diese ergänzt und den Gesamtbetrag der Altersvorsorge erhöht. Durch die regelmäßigen Beitragszahlungen während der beruflichen Laufbahn wird eine zusätzliche finanzielle Grundlage geschaffen, die im Rentenalter die Lücke zwischen der gesetzlichen Rente und den individuellen Bedürfnissen der Pensionäre schließen kann.

Höhe der betrieblichen Altersversorgung für Pensionäre

Die Höhe der bAV-Rente für Pensionäre hängt von verschiedenen Faktoren ab, darunter die Höhe der während der Erwerbsphase eingezahlten Beiträge, die renditeorientierte Verwaltung der Gelder durch Pensionskassen und die individuellen Vereinbarungen zwischen Arbeitnehmer und Arbeitgeber. In vielen Fällen orientiert sich die Höhe der betrieblichen Altersvorsorge jedoch an den gezahlten Beiträgen und den erwirtschafteten Erträgen.

Angenommen, es werden monatlich 150 Euro über einen Zeitraum von sieben Jahren eingezahlt. In diesem Fall könnte die Höhe der Unternehmenspension folgendermaßen aussehen:

Im Alleingang: Innerhalb dieser sieben Jahre würde allein mit den monatlich eingezahlten 150 Euro eine Summe von 12.600 Euro angespart werden.

Mit Zuschuss: Wird die betriebliche Altersvorsorge vom Arbeitgeber mit 15 Prozent bezuschusst, sodass monatlich 172,50 Euro investiert werden, läge die ersparte Summe nach sieben Jahren bereits bei 14.490 Euro.

Wie bereits erwähnt, muss jedoch auch berücksichtigt werden, wie viele Jahre noch gearbeitet und somit auch eingezahlt wird. Mögliche Bedenken bei einem Jobwechsel müssen Arbeitnehmer ebenfalls nicht haben, da das Kapital bis zu einer Summe von 87.600 Euro einfach auf einen neuen Tarif übertragen werden kann, wenn im neuen Betrieb die betriebliche Altersvorsorge (bAV) fortgeführt wird.

Auszahlungsmodalitäten der Betriebsrente

Die betriebliche Altersvorsorge und somit die Ansprüche auf Betriebsrente haben eine festgelegte Laufzeit und einen festen Auszahlungstermin. Dieser ist üblicherweise mit dem Renteneintrittsalter von 65 bis 67 Jahren verbunden. Es besteht jedoch auch die Möglichkeit, die Betriebsrente früher oder später auszahlen zu lassen – unabhängig von der staatlichen Rente.

Eine Auszahlung der betrieblichen Rente vor Ablauf der Laufzeit ist nicht möglich, selbst wenn die Anwartschaft aufgelöst wird. Bei einer vorzeitigen Beendigung müssten eventuell erhaltene Steuervorteile zurückgezahlt werden, da dies als förderunschädliches Verhalten gilt. Eine Alternative ist es, die Anwartschaft ruhen zu lassen und keine weiteren Einzahlungen während dieser sogenannten Beitragsfreistellung vorzunehmen.

Argumente für die Einführung einer Betriebsrente im Gespräch mit dem Arbeitgeber |

Obwohl Arbeitnehmer rechtlich gesehen einen Anspruch auf die Entgeltumwandlung zugunsten der Betriebsrente haben, weigern sich viele Arbeitgeber dies zu unterstützen. Die Gründe hierfür können vielfältig sein. So möchten einige Arbeitgeber sich überhaupt nicht mit dem Thema der betrieblichen Altersvorsorge auseinandersetzen, während andere den Mehraufwand scheuen. Es gibt jedoch einige gute Gründe, die eindeutig für die Betriebsrente sprechen.

Steigerung der Arbeitgeberattraktivität: Die Einführung einer Betriebsrente kann die Attraktivität des Unternehmens als Arbeitgeber erheblich steigern. So schätzen Arbeitnehmer die Möglichkeit, für ihre Altersvorsorge zu sparen und sehen dies als wertvolle Zusatzleistung. Dies kann letztendlich sogar der ausschlaggebende Grund für eine Bewerbung in diesem Unternehmen sein.

Förderung der Mitarbeiterzufriedenheit und Mitarbeiterbindung: Die Bereitstellung von betrieblicher Altersvorsorge zeigt das Interesse des Arbeitgebers am Wohlbefinden seiner Mitarbeiter. Dies kann die Mitarbeiterzufriedenheit steigern und schließlich auch die Bindung an das Unternehmen stärken.

Imageverbesserung des Unternehmens: Nicht zuletzt kann die Implementierung einer Betriebsrente auch zur positiven Wahrnehmung des Unternehmens beitragen. Es signalisiert soziale Verantwortung und Engagement für das langfristige Wohlergehen der Mitarbeiter, was sich positiv auf das Unternehmensimage auswirken kann.

Rentabilitätsanalysen für die betriebliche Altersversorgung (bAV) |

Ob sich die betriebliche Altersvorsorge (bAV) tatsächlich lohnt, hängt von mehreren Faktoren ab. Grundsätzlich ist eine Altersvorsorge nie eine schlechte Idee, wobei das Alter eine entscheidende Rolle für die Rentabilität der Betriebsrente spielt.

Angenommen, ein Arbeitnehmer zahlt monatlich 180 Euro in die Betriebsrente ein und erhält einen üblichen Zuschuss vom Arbeitgeber in Höhe von 15 Prozent. Insgesamt würden somit monatlich 207 Euro in den bAV-Vertrag fließen. Die Beiträge werden nicht verzinst, da der Vertrag sehr teuer ist.

Ein Durchschnittsverdiener würde in diesem Fall über 30 Jahre lang 99 Euro netto in den Vertrag einzahlen. Die monatliche Nettorente würde in diesem Beispiel bei einem garantierten Rentenfaktor von 28 und nach Abzug der Steuern und Sozialabgaben 111 Euro betragen. Allerdings müsste der Arbeitnehmer nach seinem Renteneintritt im Alter von 67 Jahren noch weitere 27 Jahre leben, damit er sein Geld auch tatsächlich wiederbekommt.

Karrieremobilität

Ein weiterer wichtiger Faktor bei der Rentabilität der Betriebsrente ist die Karrieremobilität. Grundsätzlich sollte man wissen, dass jeder Euro des umgewandelten Entgelts, der in die betriebliche Altersvorsorge fließt, für die spätere Rente zählt. Dennoch können bei häufigem Jobwechsel am Ende der beruflichen Laufbahn viele Einzelverträge bestehen, in denen der Arbeitnehmer nur jeweils nur geringe Summen angespart hat.

Wer jedoch in eine Direktversicherung bzw. Lebensversicherung einzahlt, kann diese in der Regel zum neuen Arbeitgeber mitnehmen. Allerdings wollen viele Arbeitgeber nicht die Verträge unterschiedlicher Anbieter verwalten und lehnen es daher ab, den alten bAV-Vertrag zu übernehmen. In diesem Fall haben Arbeitnehmer die Wahl, den alten Vertrag ruhen zu lassen oder mit einem Mindestbetrag privat weiter in den Vertrag einzuzahlen.

Alternativ können Arbeitnehmer das bereits angesparte Geld auf einen neuen Vertrag übertragen. Dies ist in der Praxis jedoch oft ein Verlustgeschäft, da zum einen Übertragungskosten anfallen und zum anderen die Konditionen des neuen Vertrags schlechter sein können.

Fünf Strategien zur Implementierung der bAV durch den Arbeitgeber |

Insgesamt stehen fünf Durchführungswege zur Verfügung, die der Arbeitgeber im Rahmen der Betriebsrente wählen kann:

Direktzusage: Die Direktzusage erfolgt durch den Arbeitgeber direkt aus dem eigenen Betriebsvermögen, ohne Beteiligung externer Versorgungsträger. Hierbei bildet der Arbeitgeber Rückstellungen, um langfristig liquide zu bleiben.

Unterstützungskasse: Die Unterstützungskasse ist eine Form der Betriebsrente, bei der der Arbeitgeber steuerlich begünstigte Einzahlungen vornimmt – hauptsächlich zugunsten von Beschäftigten in höheren Hierarchieebenen.

Pensionskasse: Sogenannte Pensionskassen können traditionell organisiert sein oder als Tochterunternehmen von privaten Lebensversicherern fungieren. Meist werden diese von tarifgebunden Unternehmen gewählt, da sie sich traditionell an bestimmte Branchen oder Berufsgruppen richten.

Direktversicherung: Bei der Direktversicherung handelt es sich um eine Lebensversicherung, die der Arbeitgeber für den Arbeitnehmer abschließt und bei der Arbeitnehmer einen Zuschuss zu ihren Betriebsrentenbeiträgen erhalten. Sie wird oft mit einer Entgeltumwandlung kombiniert und ist einer der häufigsten Formen der Betriebsrente.

Die Zielrente – eine moderne Form der Betriebsrente |

Bereits seit dem Betriebsrentenstärkungsgesetz, welches 2018 in Kraft getreten ist, soll die betriebliche Altersvorsorge in kleinen Unternehmen gefördert und attraktiver gestaltet werden. Die Zielrente repräsentiert dabei eine zeitgemäße und innovative Ausprägung der betrieblichen Altersversorgung (bAV). Im Gegensatz zu traditionellen Rentenmodellen bietet die Zielrente eine gewisse Flexibilität und Transparenz.

Bei der Zielrente werden die Beiträge während der Erwerbsphase in Anlagefonds investiert, wobei das Ziel besteht, einen definierten Rentenbetrag zu erreichen. Diese moderne Form der Betriebsrente setzt auf renditeorientierte Kapitalanlagen und ermöglicht es den Arbeitnehmern, am Erfolg der Kapitalmärkte teilzuhaben.

Der Rentenbetrag wird dabei nicht im Voraus festgelegt, sondern richtet sich nach der Entwicklung der Anlagefonds. Dieser dynamische Ansatz ermöglicht eine potenziell höhere Rendite, wodurch die Zielrente für Arbeitnehmer attraktiv wird.

Gleichzeitig setzt die Zielrente auf langfristige finanzielle Sicherheit im Alter und bietet dennoch Raum für individuelle Anpassungen. Durch ihre moderne Ausrichtung trägt die Zielrente dazu bei, die betriebliche Altersversorgung flexibler und an die sich wandelnden Bedürfnisse der Arbeitswelt anzupassen, was letztendlich den Arbeitnehmern zugutekommt.

Fazit |

Die Betriebsrente – auch als betriebliche Altersvorsorge (bAV) bekannt – ist eine staatlich geförderte Möglichkeit zur zusätzlichen Absicherung im Alter. Durch verschiedene Durchführungswege wie Direktzusage, Unterstützungskasse, Pensionskasse, Direktversicherung und Pensionsfonds können Arbeitnehmer in Zusammenarbeit mit ihren Arbeitgebern für die Zeit nach dem Erwerbsleben vorsorgen.

Während die Betriebsrente eine sinnvolle Ergänzung zur gesetzlichen Rente darstellen kann, müssen Arbeitnehmer dennoch individuell abwägen, ob sie von den Angeboten profitieren und welche Durchführungsform am besten zu ihren Bedürfnissen passt.

| Übersicht |

FAQ

Wie hoch sind die Betriebsrenten?

Wie hoch die Betriebsrente tatsächlich ist, hängt maßgeblich von dem individuellen Gehalt, der Dauer der Betriebszugehörigkeit und den spezifischen Regelungen des jeweiligen Unternehmens ab. Daher sollten Arbeitnehmer sich direkt bei der Personalabteilung ihres Arbeitgebers informieren, wie hoch die Betriebsrente ist.

Was bleibt von 100 € Betriebsrente?

Der Betrag, der von einer Betriebsrente von 100 € letztendlich netto übrig bleibt, hängt von individuellen steuerlichen und sozialversicherungsrechtlichen Aspekten ab.

Wie funktioniert das mit der Betriebsrente?

Die Betriebsrente funktioniert in der Regel so, dass der Arbeitnehmer während seiner aktiven Berufstätigkeit regelmäßig Beiträge in einen betrieblichen Versorgungsträger einzahlt. Diese Beiträge können vom Bruttogehalt abgezogen werden, was steuerliche Vorteile mit sich bringt. Im Rentenalter erhält der Arbeitnehmer dann regelmäßige Rentenzahlungen als zusätzliche Altersvorsorge.

Für wen lohnt sich die Betriebsrente?

Grundsätzlich kann sich die Betriebsrente für alle Arbeitnehmer lohnen, die langfristig im selben Unternehmen tätig sind und durch regelmäßige Beitragszahlungen eine zusätzliche finanzielle Absicherung im Alter aufbauen möchten.