HanseMerkur Unfallversicherung

HanseMerkur Unfallversicherung im Detail

Was leistet die HanseMerkur Unfallversicherung im Schadensfall? Wir gehen darauf ein, welche Unterstützung Sie nach einem Unfall erhalten und welche Tarifoptionen Ihnen individuelle Absicherung bieten. Erfahren Sie kurz und knapp, wie die HanseMerkur Ihr Leben im Ernstfall absichert, ohne mit Ihrer Zeit Verspielen zu spielen. Ein wichtiger Aspekt hierbei sind die Progressionssätze, die bei der Berechnung von Invaliditätsleistungen eine bedeutende Rolle spielen. Die Progression wird als Multiplikator für die Invaliditätsleistung verwendet, um die ausgezahlte Leistung bei schweren Unfällen zu erhöhen. Höhere Progressionssätze führen zu einer maximalen Auszahlung bei höheren Invaliditätsgraden, was für Kunden von zentraler Bedeutung ist.

Das Wichtigste auf einen Blick

➤ Die HanseMerkur Unfallversicherung bietet individuell anpassbaren Schutz für unterschiedliche Bedürfnisse und Lebenssituationen, inklusive Basis- und Premium-Schutztarife.

➤ Verschiedene Tarife wie Premium 60 Plus und Best Gold bieten spezialisierte Leistungen an, darunter Soforthilfe, Pflegeleistungen und spezielle Assistance-Services, sowie erweiterte Abdeckung bei schweren Verletzungen und Unfallfolgen.

Die Grundlagen der HanseMerkur Unfallversicherung

Was ist eine Unfallversicherung?

Eine private Unfallversicherung bietet finanzielle Absicherung gegen die Folgen von Unfällen. Sie schützt vor den finanziellen Folgen von Unfällen, indem sie Leistungen für Behandlung, Genesung und mögliche bleibende Schäden übernimmt.

Die HanseMerkur als verlässlicher Versicherungspartner

Individuelle Tarifoptionen für jeden Bedarf

Die HanseMerkur Unfallversicherung bietet flexible Tarifoptionen, die an die individuellen Bedürfnisse der Kunden angepasst werden können. Sie gewährt weltweiten Schutz, der jeden Tag und auch nach ehrenamtlicher Arbeit gilt, um Kunden möglichst umfassend abzusichern.

Unfallversicherung Premium 60 Plus

Die Unfallversicherung Premium 60 Plus bietet speziell für die Altersgruppe 60 Jahre und älter folgende Leistungen:

Eine hohe Grundsumme im Falle einer Invalidität

Eine progressive Leistungssteigerung bis zu 350% je nach Schwere der Invalidität

Im Falle eines Todes wird eine vorher festgelegte Summe an die Hinterbliebenen ausgezahlt

Unfallversicherung Best Gold

Der Best Gold Tarif bietet nach schweren Verletzungen:

eine sofortige Zahlung bis zu 20.000 EUR

Unterstützungs- und Pflegedienste bis zu 10.000 EUR

erweiterte Therapiemaßnahmen für drei Jahre bis zu einem Betrag von 7.500 EUR

unbegrenzte psychologische Soforthilfe für bis zu 10 Sitzungen.

Zusätzlich werden folgende Leistungen angeboten:

Schönheitsoperation nach Brustkrebs bis zu 10.000 EUR

Aktive Assistenzleistungen bis zu 1.000 EUR

Schmerzensgeldzahlung bei Knochenbrüchen und Bänderrissen bis zu 1.000 EUR

Leistungsumfang und Besonderheiten

Die HanseMerkur Unfallversicherung bietet ein umfangreiches Spektrum an Leistungen an, darunter:

Invaliditätsleistung

Leistungen für Bergungskosten

Leistungen für kosmetische Operationen

Im Versicherungspaket sind Leistungen wie kosmetische Operationen inklusive Zahnprothesen bis zu einem Betrag von bis zu einer Million Euro und Sofortleistungen nach schweren Verletzungen vorgesehen.

Invaliditätsleistung und oder Unfall Rente

Die Invaliditätsleistung basiert auf der Grundsumme, dem Invaliditätsgrad, der gewählten Gliedertaxe und dem Progressionsmodell und wird bei Verlust oder Funktionsunfähigkeit von Körperteilen oder Organen geleistet. Der Invaliditätsgrad wird dabei anhand des Verlusts oder der vollständigen Funktionsunfähigkeit der betroffenen Körperteile oder Organe berechnet. Die Prozentwerte zeigen den Invaliditätsgrad bei Verlust oder vollständiger Funktionsunfähigkeit der genannten Körperteile oder Sinnesorgane an und beeinflussen somit die Leistungsansprüche. Die Progression dient als Multiplikator für die Invaliditätsleistung, wobei höhere Progressionssätze zu einer maximalen Auszahlung bei höheren Invaliditätsgraden führen. Zusätzlich zur Invaliditätsleistung bietet HanseMerkur eine Sofortleistung bis 20.000 Euro, Hilfe- und Pflegeleistungen bis 10.000 Euro und Aktiv-Hilfe bis 1.000 Euro für schwere Verletzungen an.

Todesfall Leistung

Zusatzleistungen für besondere Situationen

HanseMerkur deckt folgende Leistungen ab:

Kosmetische Eingriffe und Zahnersatz bis zu einer Summe von 1 Million Euro

Spezielle Unterstützung für Brustkrebspatientinnen bis zu 10.000 Euro

Bergungskosten bis zu 1 Million Euro

Unbegrenzte Kurbeihilfe bzw. Reha-Hilfe

Kinder und Familie im Fokus

Die HanseMerkur Unfallversicherung bietet maßgeschneiderte Leistungen für Familien, einschließlich:

Vollwaisen-Rente

Unterstützungsleistungen bei der Haushaltsführung

rooming-in für Eltern mit hospitalisierten Kindern

privater Nachhilfeunterricht für Kinder

Unfallschutz für Kinder

Der Unfallschutz für Kinder ist ein besonders wichtiger Bestandteil der HanseMerkur Unfallversicherung. Kinder sind im Alltag vielen Risiken ausgesetzt, sei es beim Spielen, in der Schule oder beim Sport. Die HanseMerkur bietet daher spezielle Policen an, die auf die Bedürfnisse und Risiken von Kindern zugeschnitten sind.

Zu den Leistungen gehören unter anderem:

Invaliditätsleistung: Im Falle einer dauerhaften Beeinträchtigung durch einen Unfall erhalten Kinder eine finanzielle Unterstützung, die ihnen hilft, sich an die neue Lebenssituation anzupassen.

Krankenhaustagegeld: Wenn ein Kind nach einem Unfall im Krankenhaus behandelt werden muss, wird ein tägliches Krankenhaustagegeld ausgezahlt, um zusätzliche Kosten zu decken.

Kosmetische Operationen: Sollte ein Unfall zu sichtbaren Verletzungen führen, übernimmt die Versicherung die Kosten für notwendige kosmetische Eingriffe, um das Selbstbewusstsein des Kindes zu stärken.

Rehabilitationsmaßnahmen: Um die bestmögliche Genesung zu gewährleisten, werden umfangreiche Rehabilitationsmaßnahmen angeboten, die speziell auf die Bedürfnisse von Kindern abgestimmt sind.

Rooming-in: Eltern können bei einem Krankenhausaufenthalt ihres Kindes im selben Zimmer übernachten, um für zusätzliche emotionale Unterstützung zu sorgen.

Privater Nachhilfeunterricht: Sollte ein Kind aufgrund eines Unfalls längere Zeit die Schule verpassen, wird privater Nachhilfeunterricht organisiert, um den Lernrückstand aufzuholen.

Vollwaisen-Rente: Im tragischen Fall des Verlusts beider Elternteile wird eine Vollwaisen-Rente gezahlt, um die finanzielle Versorgung des Kindes sicherzustellen.

Rehabilitation und Für Familien

Die HanseMerkur Unfallversicherung bietet für den Familienkreis umfassende Rehabilitationsleistungen, die auch Umschulungsmaßnahmen und Reha-Management einschließen. Im Rahmen des Unterstützungsangebots ist nach einem Unfall auch eine unbegrenzte psychologische Soforthilfe vorgesehen, die bis zu 10 Sitzungen umfasst.

Effektiver Schutz im Freizeit- und Berufsleben

Die HanseMerkur bietet zusätzliche Versicherungsoptionen für Kinder, die einen Krankenhausaufenthalt notwendig machen, wie beispielsweise die Option auf ein Privatzimmer oder spezielle Behandlungen bei ärztlichen Spezialisten. Neben den Basistarifen offeriert die HanseMerkur auch Berufstarife und weitere Zusatzdeckungen, wie Reisekranken-, Reiseunfall-, Reisehaftpflicht-, Reisenotfall- und Reisegepäckversicherung.

Sport und Hobby

Die HanseMerkur Unfallversicherung deckt grundsätzlich die finanziellen Folgen von Unfällen ab, die im Rahmen sportlicher Aktivitäten auftreten. Unfälle während des Ausübens von Mannschaftssportarten wie Fußball oder Basketball sind im Versicherungsschutz inkludiert. Für spezielle Extremsportarten wie Klettern oder Paragliding bietet die HanseMerkur gesonderte Tarife an, die einen umfassenderen Schutz gewährleisten. Diese gesonderten Tarife für Extremsportarten können zusätzliche Gesundheitsprüfungen oder andere Anforderungen haben.

Arbeitswelt

Beschäftigte in bestimmten Berufen oder Branchen sind höheren Unfallrisiken ausgesetzt, weshalb eine Unfallversicherung, die speziell das berufliche Risiko abdeckt, essentiell ist. Die Unfallversicherung der HanseMerkur bietet spezielle Tarife und Optionen, um sich vor den finanziellen Folgen dieser höheren beruflichen Risiken zu schützen.

Präventive Maßnahmen und Sicherheitstrainings, die von der HanseMerkur empfohlen und teilweise gefördert werden, können helfen, Arbeitsunfälle zu vermeiden. Die HanseMerkur bietet Informationen und Unterstützung bei der Implementierung dieser präventiven Maßnahmen im Betrieb.

Tarifdetails und Progressionsmodelle

Gliedertaxen und ihre Bedeutung

Die Gliedertaxe ist ein Bewertungssystem und Bestandteil der Invaliditätsleistung in der Unfallversicherung, das verwendet wird, um anhand bestimmter Kriterien den Prozentsatz der Invalidität je nach Art und Schwere der Verletzung festzulegen. Dieses System stellt sicher, dass die Entschädigungszahlung der tatsächlichen Schwere der Verletzung entspricht.

Die Gliedertaxe ist besonders wichtig, da sie eine standardisierte Methode zur Berechnung der Invalidität bietet. Dies bedeutet, dass Versicherte genau wissen, welche Leistungen sie im Falle einer bestimmten Verletzung erwarten können. Beispielsweise wird der Verlust eines Beines oder eines Armes nach einem festgelegten Prozentsatz der Versicherungssumme entschädigt. Diese Transparenz und Vorhersehbarkeit sind entscheidend für das Vertrauen der Versicherten in ihre Unfallversicherung.

Darüber hinaus kann die Gliedertaxe je nach Versicherungstarif und Anbieter variieren. Einige Versicherer bieten detailliertere und spezialisierte Gliedertaxen an, die eine noch genauere Bewertung und somit eine gerechtere Entschädigung ermöglichen. Dies kann besonders bei komplexen Verletzungen von Vorteil sein, bei denen eine einfache Bewertung nicht ausreicht.

Progressionsmodelle und ihre Vorteile

Eine Progression in der Unfallversicherung führt dazu, dass mit steigendem Invaliditätsgrad Leistungen überproportional anwachsen. Die Progression wird als Multiplikator für die Invaliditätsleistung verwendet, was bedeutet, dass höhere Progressionssätze zu einer maximalen Auszahlung bei höheren Invaliditätsgraden führen. Bei vollständiger Invalidität (100 Prozent) kann durch verschiedene Progressionsmodelle die Auszahlung auf einen Betrag zwischen 100.000 Euro und 500.000 Euro steigen, ausgehend von einer Versicherungssumme von 100.000 Euro.

Die Wahl eines Progressionsmodells kann auch bei kleineren Versicherungssummen signifikante Auszahlungen im Fall einer schweren Invalidität ermöglichen.

Progressionsmodelle bieten somit einen zusätzlichen Schutz, der insbesondere bei schweren Unfällen und hohen Invaliditätsgraden greift. Dies bedeutet, dass Versicherte bei schwerwiegenden Verletzungen eine deutlich höhere finanzielle Unterstützung erhalten, als es die einfache Versicherungssumme vorsehen würde. Diese zusätzlichen Mittel können entscheidend sein, um die langfristigen Folgen eines Unfalls zu bewältigen, sei es für medizinische Behandlungen, Rehabilitation oder Anpassungen im täglichen Leben.

Es gibt verschiedene Arten von Progressionsmodellen, die je nach Versicherer und Tarif unterschiedlich ausgestaltet sein können. Einige Modelle bieten eine lineare Progression, während andere eine exponentielle Steigerung der Leistungen vorsehen. Versicherte sollten sich daher genau informieren, welches Modell für sie am besten geeignet ist und welche Vorteile es im Schadensfall bietet.

Ein weiterer Vorteil der Progression ist die Flexibilität, die sie den Versicherten bietet. Je nach individuellem Bedarf und Risikoprofil können Versicherte das für sie passende Modell wählen und so ihren Versicherungsschutz optimal anpassen. Dies erhöht nicht nur die Sicherheit, sondern auch das Vertrauen in die eigene Absicherung.

Die Gliedertaxe ist ein Bewertungssystem und Bestandteil der Invaliditätsleistung in der Unfallversicherung, das verwendet wird, um anhand bestimmter Kriterien den Prozentsatz der Invalidität je nach Art und Schwere der Verletzung festzulegen.

Unfallversicherung der HanseMerkur im Leistungsvergleich

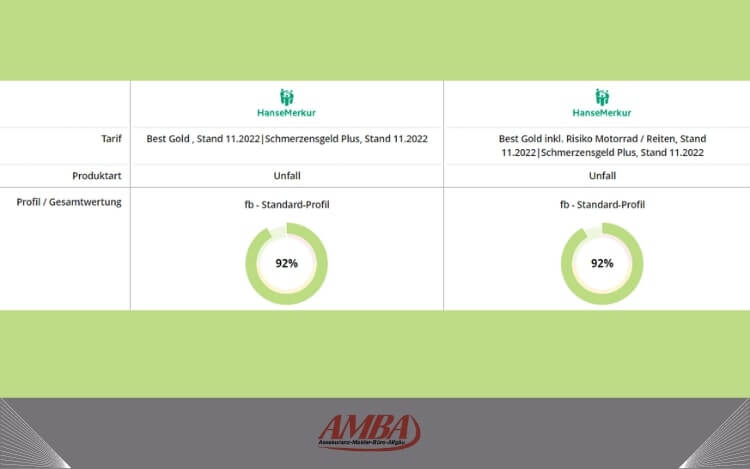

Der aktuelle Tarif Best Gold kann mit den Zusatzbausteinen Motorrad und Reiten erweitert werden. Zudem besteht die Möglichkeit, das Schmerzensgeld Plus zu wählen (Tarifstand 11.2022). Im Franke & Bornberg Vertragscheck erzielt dieser Tarif beeindruckende 92% und gehört somit zu den besten Unfallversicherungen. Allerdings gibt es am Markt Tarife mit besseren Gliedertaxen, und es ist nur ein maximaler Mitwirkungsanteil von 75% möglich. Trotzdem ist dieser Tarif eine ausgezeichnete Wahl.

Die Zusatzbausteine Motorrad und Reiten bieten eine spezielle Absicherung für Aktivitäten, die mit erhöhten Risiken verbunden sind. Motorradfahrer profitieren von einer erweiterten Deckung, die Unfälle während der Fahrt und auch bei Motorsportveranstaltungen abdeckt. Reiter erhalten Schutz bei Unfällen, die im Zusammenhang mit dem Reitsport stehen, sei es beim Training, im Wettkampf oder bei Freizeitaktivitäten.

Das Schmerzensgeld Plus stellt eine zusätzliche finanzielle Entschädigung für erlittene Schmerzen und Leiden bereit. Dies kann besonders wichtig sein, um die Lebensqualität nach einem Unfall zu verbessern und die Genesung zu unterstützen.

Der beeindruckende Wert von 92% im Franke & Bornberg Vertragscheck zeigt, dass der Tarif Best Gold nicht nur umfassenden Schutz bietet, sondern auch im Vergleich zu anderen Angeboten am Markt hervorragend abschneidet. Die hohe Bewertung spiegelt die Zufriedenheit der Kunden und die Qualität der angebotenen Leistungen wider.

Vertragsabschluss und Serviceleistungen

Bei Fragen stehen wir als Versicherungsmakler den Kunden zur Verfügung. Alle Vertragsunterlagen werden im digitalen Kundenordner simplr hinterlegt, sodass Sie jederzeit und von überall Zugriff auf Ihre Vertragsdetails haben.

Der Abschluss der HanseMerkur Unfallversicherung ist sehr einfach online möglich. Sie können den Beitrag direkt online berechnen und den Vertrag abschließen. Für Fragen können Sie direkt mit uns Kontakt aufnehmen. Per E-Mail, telefonisch oder online Wunschtermin buchen.

Als Versicherungsmakler stehen wir Ihnen auch im Leistungsfall zur Seite. Sollte es zu einem Unfall kommen, können Sie den Schaden einfach und unkompliziert melden. Wir stehen Ihnen zur Seite, unterstützen Sie bei der Abwicklung und sorgen dafür, dass Sie schnell und unbürokratisch die Leistungen erhalten, die Ihnen zustehen.

HanseMerkur Unfallversicherung

Zusammenfassung

Die HanseMerkur Unfallversicherung bietet umfassenden Schutz für alle Lebenslagen. Ob im Beruf, in der Freizeit oder im Urlaub - mit den individuellen Tarifoptionen sind Sie stets optimal abgesichert. Besonders hervorzuheben sind die umfangreichen Zusatzleistungen, die im Leistungsfall finanzielle Sicherheit bieten und die schnelle und unbürokratische Hilfe gewährleisten. Unabhängig davon, ob Sie einen Basisschutz oder einen umfassenden Schutz mit vielen Extras wünschen - bei der HanseMerkur finden Sie das passende Angebot.

| Inhalt |

Häufig gestellte Fragen

Welche Leistungen gibt es bei der Unfallversicherung?

Die HanseMerkur Unfallversicherung bietet eine Vielzahl an Leistungen, die speziell auf die Bedürfnisse der Versicherten zugeschnitten sind. Dazu gehören Invaliditätsleistungen, Unfallrenten, Bergungskosten, kosmetische Operationen und Sofortleistungen nach schweren Verletzungen.

Wie funktioniert die HanseMerkur Unfallversicherung Schadenmeldung?

Im Falle eines Unfalls können Sie den Schaden einfach und unkompliziert bei der HanseMerkur melden. Die Schadenmeldung kann online, telefonisch oder per E-Mail erfolgen. Nach der Meldung unterstützt die HanseMerkur Sie bei der Abwicklung und sorgt dafür, dass Sie schnell und unbürokratisch die Leistungen erhalten, die Ihnen zustehen.

Wie gut schneidet die HanseMerkur im Franke und Bornberg Test ab?

Die HanseMerkur Unfallversicherung wird regelmäßig von unabhängigen Testinstituten wie Franke und Bornberg bewertet. In diesen Tests schneidet die HanseMerkur häufig sehr gut ab und erhält hohe Bewertungen für ihre umfassenden Leistungen, die Flexibilität der Tarife und den Kundenservice.

|

Daniel Moser, Versicherungsmakler und Gründer von AMBA Versicherungen Fachwirt für Finanzberatung (IHK), Master-Consultant in Finance und Finanzwirt mit 20 Jahren Erfahrung |